楽天オルカンか楽天SCHDのどちらが生活を豊かにできるか

楽天SCHDが2024年10月に設定されました。

楽天SCHD(正式名称:楽天・米国高配当株式ETF(ティッカー:SCHD))について簡単に説明しておきます。

基準となるETF

- 米国の**Schwab U.S. Dividend Equity ETF (SCHD)**は、配当利回りが高く、かつ配当の安定性と成長性を重視した株式で構成されるETF。

- ダウ・ジョーンズ米国配当株指数(Dow Jones U.S. Dividend 100 Index)に連動。

分散投資

- 米国の高配当株を中心に、約100銘柄で構成。

- 銘柄選定基準として、配当利回り、配当成長率、配当の持続可能性などが考慮されます。

安定した収益

- 配当金を再投資することで、長期的な資産形成を目指します。

- SCHD自体は、過去の実績から安定的な配当金を提供している点が魅力。

SCHDの増配率(過去の実績)

- 5年間の平均増配率: 約 13~15%

- SCHDは配当金の成長を重視するポートフォリオ設計であり、この増配率は同種の高配当ETFの中でも高水準といえます。

- 直近の年間増配率:

- 2021年: 約 15% 増加

- 2022年: 約 12% 増加

- 2023年: 増配率はやや鈍化傾向ながらも安定配当を維持。

ということでざっくりまとめてみたのですが、楽天SCHDの魅力は増配率です。

5年直近で少なくみても10%程度はあります。これは、仮に配当が今年3%貰えていたとすると、来年は3.3%もらえるようなイメージです。

配当自体が増えていく上に、100銘柄への分散投資ということで、安定性もあります。

これまで私は楽天オルカン一択でしょということで、新NISAでは楽天オルカンのみに投資をしていましたが、楽天SCHDにも魅力を感じて今は両方に投資をしています。

資産を最大化するという観点では、自動で再投資してくれるインデックス投資が最強なのは言わずもがなです。

しかし、インデックス投資では今を豊かにすることはできません。

厳密には、定額でも定率でも取り崩せば使えるお金はできるのですが、結局は働いている限りはNISA枠を消費し切っても特定口座で投資を続けると思います。

そう考えると、結局は投資をするのであれば取り崩すという選択はないんじゃないかな?と思ってしまう自分がいます。

結局取り崩すのはいつ?と考えると、多分仕事を辞めて引退した頃なんじゃないかと思うんです。

昨今はFIREしたい人が多くて早く仕事辞めてやるって風潮がありますが、自分は今の仕事環境がそこまで嫌ではないんですよね。

もちろん、環境が変わってやってられるかってなった時に転職するという選択肢を残しておくためにも、金は貯めたいのですが、そこまで今すぐFIREだって気分でもない。

そう考えると、最適な資金効率を求めてインデックス投資を続ける必要性があるのだろうか?と考えるようにもなりました。

DIE WITH ZEROという書籍はご存知でしょうか?

人は死ぬ時に金を持ちすぎている、金は経験に買えて記憶の配当を受け取る方がいいというフレーズが印象に残っているのですが、今を犠牲にして老後のためのお金を貯めるだけに投資をすることが本当に人生の幸福に寄与するかと思うと、そうじゃないんじゃないかと思うんですよ。

今を犠牲にするのではなく、将来の備えもしつつ、ただ今の生活での豊かな浪費ってのもあった方がいいだろうと。

私は沖縄が好きで毎年旅行に行くことを決めているのですが、沖縄に行くにも金があれば楽しい経験がたくさんできます。

子供達もちいさい間しかできない楽しみもあるでしょうし、ライフステージに応じた楽しみもあるはずです。

その時々を目一杯楽しむためにも、節約編重ではなく、よりよい浪費とのバランスをとるためにも、インデックス投資一択はやはり微妙ではないかと。

そんなことを考えている時に楽天SCHDが設定されたので、最低限の積立をしつつ、楽天SCHDにも投資をしているという状況です。

途中から自分語り多めですみません!これから検証していきます!

楽天オルカンvs楽天SCHD:トータルリターン比較

よく言われるのが、オルカンが最適ということですが、実際にそうなのか簡単に検証してみようと思います。

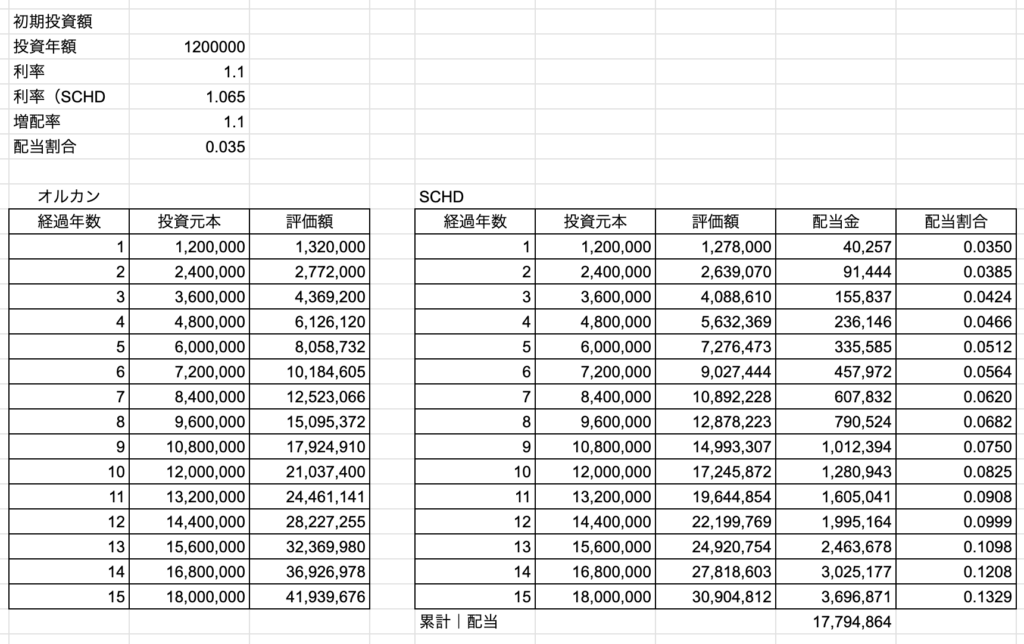

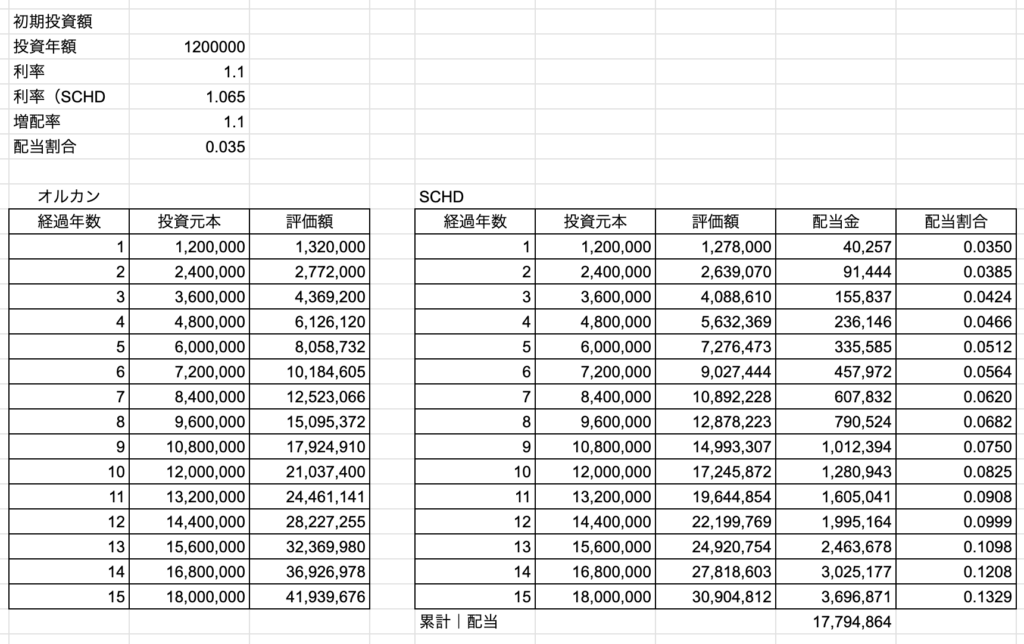

年間投資額:120万円(10万円/月を想定)

オルカンの年利を10%と想定します。

SCHDの年利を10%、増配率を10%として想定します。

オルカンの年率は7%くらいで想定することを考えていましたが、SCHDの年率と増配率が思いのほか良すぎる(GPTの加減?)ので合わせる意味で10%にしています。あくまで比較のために無理くり揃えたっぽい感じなので、期待リターンを計算する場合は、7%くらいでみておいた方がいいかもです。

SCHDは分配金を受け取る想定で米国での税金が10%差し引かれた後を手取り額として想定します。

ということで、ざっくり計算してみたのですがインデックス投資が負けてるんですよね。

どこで計算を間違ったのか。

おそらく、SCHDの年利10%は配当金を再投資する前提の可能性があるので、再投資しない場合は配当割合が3.5%とすると、年利は6.5%になるので、その想定で再度計算してみます。

ということで、利率を調整してみました。

再投資をしないという前提で、配当金はそのまま受け取る想定で計算していますが、やはりSCHDに優位性があります。

うーんやはりどこかで計算を誤ったんでしょうか。

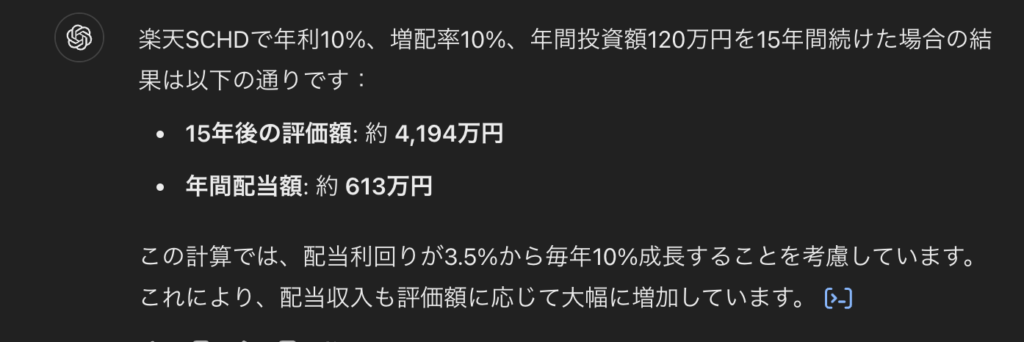

ChatGPTできいてみたんですがこんな感じです。

質問の仕方が微妙なのか、あまり想定と変わらない感じでした。

とはいえ、米国一強の状況が今後20年続くかも微妙というか信じられないので、オルカンに投資をし続けます!

楽天オルカンvs楽天SCHD:20年運用後の手元資金比較

結局これも先ほど計算したシートで確認できます。

ほんとこの計算が間違ってたら申し訳ないのですが、オルカンでは再投資をして4,200万円。

対して、SCHDでは配当金の累計が1,700万円で評価額的にも3,000万円です。

これだけ見ると、SCHDで十分な気がします。

今後仮に配当割合が増えないという事態になったとしても、15年経過後は毎年300万円以上の配当ですよ。

これ計算間違ってるやろって思いますが、夢がありますね。

NISAではなく特定口座でやっててさらに8割しか手元に残らないとしても、370万円×0.8=約300万円。

全額特定でやってても年間300万円貰えたらもはやこれだけで生活できるんじゃないって金額ですね。

皮算用ですが、これだけあればSCHDでいいんじゃない感がさらに強くなりますね。

そういえば、手数料を完全に無視してました。

楽天SCHDの手数料は0.2%ないくらいなので、まぁそんなにかからないということで。

せいぜいトータルリターンで100万円も変わらないと思います。(オルカンと比較して)

楽天オルカンに投資するか、楽天SCHDに投資するか|まとめ

楽天オルカンと楽天SCHDのどちらに投資を行うか?

トータルリターンで考えると楽天オルカンに圧倒的な優位性があると思っていたのですが、増配率を加味するとそこまでSCHDと差がないように思えます。

逆に、増配率を文字通りの意味で計算すると、配当額が恐ろしく高くなるので、そもそもの増配率の考え方がおかしいんじゃないかと思えるくらいです。

この結果だけだと楽天SCHDに投資しておけば十分な気もするのですが、もう少し増配率について考えてみたいと思います。(次回以降の記事で・・・)

なので、現時点の結論としては、老後資金と割り切って楽天オルカンへの投資は続けつつ、ボーナスなどの一時金を楽天SCHDに注ぎ込むという投資戦略は変えない方向で考えてます。